Les conditions financières dans les économies avancées n’ont jamais été aussi serrées depuis le début de la pandémie Covid.

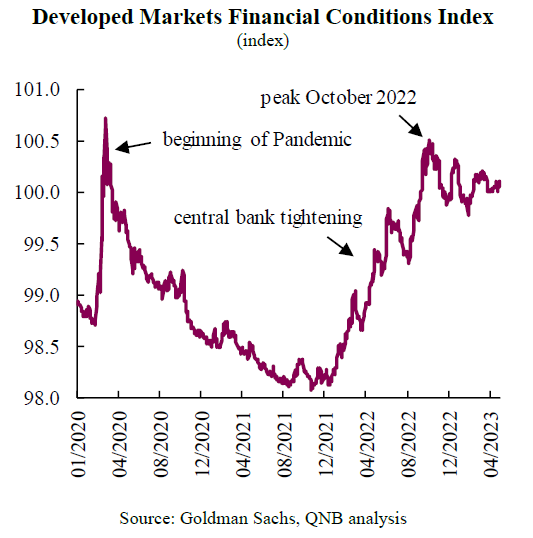

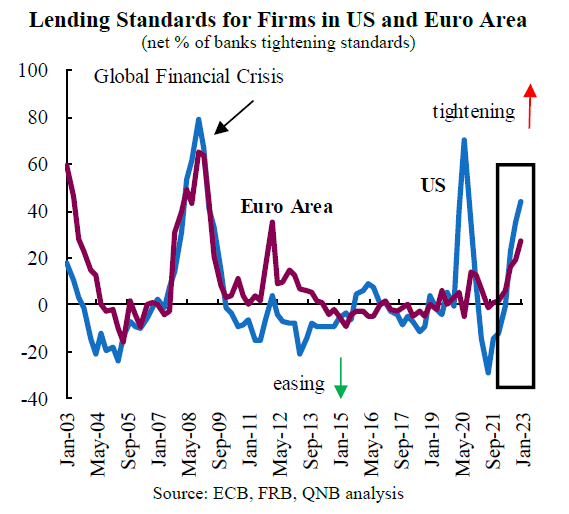

L’indice des conditions financières, qui regroupe des informations sur les taux d’intérêt à court et à long terme ainsi que les écarts de taux, et résume les coûts du crédit dans le système financier et constitue donc un indicateur significatif. En plus de l’augmentation du coût du crédit, la disponibilité du crédit devient de plus en plus restreinte. Les critères d’octroi de prêts par les banques commerciales aux États-Unis et dans la zone euro sont devenus plus stricts depuis le second semestre de l’année dernière. Dans la zone euro, le rythme de resserrement est le plus élevé depuis la crise de la dette souveraine en 2011. Cela se traduit par des taux de rejet plus élevés pour les demandes de prêt et par des volumes de crédit plus faibles pour les entreprises et les ménages.

Selon nous, le resserrement des conditions financières persistera l’année prochaine, tant en termes de coût du crédit que de disponibilité. Nous examinons les trois principaux facteurs qui justifient notre analyse.

Indice des conditions financières des marchés développés

(indice)

Source: Goldman Sachs, analyse QNB

Tout d’abord, les cycles de resserrement des taux d’intérêt par les banques centrales aux États-Unis et dans la zone euro ne seront pas inversés dans un avenir proche. Aux États-Unis, la Réserve fédérale (la « Fed ») a augmenté son taux directeur de 500 points de base depuis mars de l’année dernière, tandis que la Banque centrale européenne (BCE) a augmenté son taux directeur de 375 points de base depuis juin. Selon nous, il sera difficile pour la BCE et la Fed de ramener l’inflation actuellement élevée à l’objectif de 2 % sans maintenir des taux d’intérêt plus élevés durant une longue période. Pour le cas de la BCE, en particulier, nous prévoyons de nouvelles augmentations des taux d’intérêt. Des taux direct plus élevés signifient que les coûts du crédit resteront élevés au moins jusqu’à la fin de cette année.

Normes de prêt pour les entreprises aux États-Unis et dans la zone euro

(net % de banques resserrant leurs critères)

Source: ECB, FRB, QNB analysis

Deuxièmement, les banques centrales reviennent sur les expansions de bilan mises en place pendant la pandémie Covid, ce qui va encore restreindre la disponibilité du crédit. Ces programmes ont fourni un soutien monétaire par le biais d’un ensemble de programmes d’achat d’actifs (APP) et de facilités de crédit, qui ont été introduits pour renforcer les flux de crédit et le fonctionnement des marchés financiers. Dans la zone euro, juillet 2022 a marqué la fin des achats nets d’actifs de la BCE et, en mars 2023, la politique est passée d’un réinvestissement total à un réinvestissement partiel des remboursements, ce qui implique un rythme plus rapide de réduction de la taille du bilan de la banque centrale. Aux États-Unis, les plans de réduction du bilan de la Fed prennent la forme de plafonds au réinvestissement des paiements d’investissement reçus.

Nous nous attendons à ce que ce processus de normalisation des bilans, ou « resserrement quantitatif », se poursuive. Les banques centrales continueront à retirer du système financier les liquidités excédentaires créées par des mesures extraordinaires et temporaires, et à restaurer une marge de manœuvre pour les actions de politique monétaire au cas où elles seraient nécessaires à l’avenir.

Finalement, l’effondrement de trois banques régionales aux États-Unis (Sillicon Valley, Signature et First Republic) et du Crédit Suisse en Europe a alimenté les craintes concernant la solidité des institutions financières et a déclenché une fuite des dépôts. Aux États-Unis notamment, les dépôts bancaires sont transférés des banques vers les fonds du marché monétaire, à la recherche de la sécurité et des rendements offerts par les titres du Trésor. À la fin du mois d’avril, les dépôts des banques commerciales américaines avaient diminué de 521 milliards de dollars depuis février, pour atteindre 17 167 milliards de dollars. Dans la zone euro, ces événements ont accentué la tendance déjà négative de la croissance des dépôts bancaires. À l’avenir, ces tendances aux sorties de dépôts auront des implications négatives sur l’activité de prêt des banques, puisqu’elles réduisent les montants des fonds disponibles pour l’octroi de prêts, et augmentent la prudence des banques.

Dans l’ensemble, le resserrement des conditions financières devrait se poursuivre cette année en raison de la hausse des taux de la politique monétaire, du resserrement quantitatif et des tensions dans le secteur bancaire. Il en résulte une augmentation du coût du crédit et une diminution de la disponibilité du crédit pour les ménages et les entreprises, dans un contexte de ralentissement de la croissance économique.

D’après communiqué