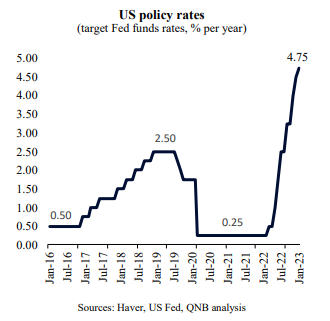

La Réserve fédérale américaine s’apprête à revenir sur une décennie de politique monétaire ultra-accommodante depuis mars de l’année dernière, lorsque l’inflation incontrôlée l’a forcée à augmenter les taux directeurs pour la première fois en plus de trois ans. Cela a marqué le début de l’un des cycles de resserrement monétaire les plus spectaculaires et les plus inattendus de l’histoire des États-Unis.

Ces changements de politique ont jusqu’à présent conduit à huit hausses de taux d’intérêt, y compris les hausses agressives « jumbo » de 75 points de base de juin, juillet, septembre et novembre 2022. Malgré l’annonce d’un rythme modéré de son cycle de resserrement en Décembre 2022 et Janvier 2023 avec les hausses mesurées la Réserve fédérale demeure imprévisible su sa prédisposition à ralentir, ou même à faire pivoter les changements de taux directeurs le plus tôt possible au cours de 2023.

Le débat a pris de l’ampleur ces dernières semaines alors que les chiffres de l’inflation pour décembre étaient inférieurs aux attentes et que les principaux responsables de la Fed ont communiqué sur un ton plus « accommodant », c’est-à-dire un ton qui suggère que la Fed est sur le point d’assouplir davantage sa position de resserrement ou même de mettre en pause le cycle de hausse plus tôt que prévu.

Selon Susan Collins, présidente de la Federal Reserve Bank de Boston, « maintenant que les taux sont en territoire restrictif et que nous pourrions – sur la base des indicateurs actuels – approcher du sommet, je pense qu’il est approprié d’avoir assurer le passage du rythme rapide initial de resserrant à un rythme plus lent. Des ajustements de taux plus mesurés dans la phase actuelle nous permettront de mieux faire face aux risques concurrents auxquels la politique monétaire est désormais confrontée.”

Mais les acteurs du marché sont encore plus agressifs que les responsables de la Fed en ce qui concerne la trajectoire future des taux d’intérêt directeurs. Des attentes d’inflation plus faibles et des perspectives de croissance plus faibles poussent désormais les investisseurs à croire que la Fed réduira ses taux plus tard cette année. En fait, les contrats à terme sur les fonds fédéraux signalent une baisse de 50 points de base des taux directeurs d’ici décembre 2023.

À notre avis, cependant, les taux devraient demeurer plus élevés plus longtemps. Nous prévoyons deux autres hausses de 25 points de base pour un taux final des fonds fédéraux de 5,25 % début mai. Il est important de noter que nous ne prévoyons aucune baisse des taux avant au moins 2024, sauf événements géopolitiques majeurs ou autres chocs exogènes inattendus. Deux facteurs sous-tendent notre point de vue, car nous gardons à l’esprit que le cadre formel de politique monétaire de la Fed vise un taux d’inflation moyen de 2 %.

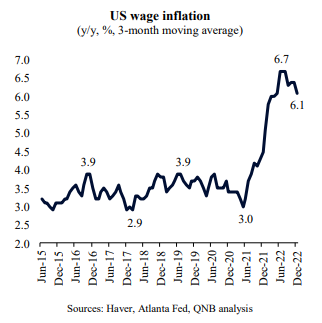

Tout d’abord, même si l’inflation aux États-Unis ralentissait de manière significative, elle serait toujours bien au-dessus de la cible de 2 %. Dans l’état actuel des choses, malgré un important recul de l’inflation au cours des derniers mois, les conditions ne sont toujours pas réunies pour que la Fed atteigne son objectif. Pour que cela se produise, l’inflation des salaires, qui tend à être un point d’ancrage important de l’inflation globale, doit se stabiliser à des taux bien inférieurs à ceux que nous observons actuellement aux États-Unis. L’inflation élevée des salaires est associée à l’un des marchés du travail américains les plus tendus jamais enregistrés, car il y a une pénurie de main-d’œuvre et le nombre de nouvelles offres d’emploi continue de dépasser de loin le nombre de chômeurs. Par conséquent, des prix plus stables durant une longue période nécessitent un marché du travail plus souple, c’est-à-dire des niveaux de chômage plus élevés aux États-Unis. Cela peut être plus facilement réalisé en maintenant les taux d’intérêt à des niveaux restrictifs aussi longtemps qu’il faudra pour que la consommation et l’investissement baissent, en plafonnant la croissance des salaires à des taux inférieurs aux 6 % actuels.

Deuxièmement, malgré le cycle agressif de hausses de taux jusqu’à présent, les taux d’intérêt nominaux aux États-Unis sont toujours nettement inférieurs à l’inflation, c’est-à-dire que les « taux réels » sont négatifs. Après la hausse des taux au début du mois par la Fed, les taux réels s’établissent à -1,75 %, contre une moyenne des taux réels à long terme de 0,5 % avant Covid. En d’autres termes, il demeure amplement possible pour d’autres hausses, même si l’inflation davantage modérée . En fait, il est peu probable que l’inflation baisse davantage vers l’objectif de la Fed si les taux réels ne redeviennent pas positifs rapidement. Par conséquent, nous nous attendons à ce que la Fed se penche sur une approche « aggressive » plutôt que » accommodante « , favorisant des taux plus élevés plus longtemps au lieu de risquer une « pause » ou un pivot précoce.

Dans l’ensemble, la barre pour un virage «accomodant» est beaucoup plus élevée maintenant qu’elle ne l’était dans l’un des cycles de politique monétaire des dernières décennies. Les salaires continuent à croître à des taux élevés insoutenables et les taux d’intérêt réels sont toujours en territoire négatif, ce qui suggère la nécessité à la fois de nouvelles hausses de taux et de taux plus élevés durant une plus longue période .

Source : QNB

.